Economia

Inflação a níveis históricos. Um "peso desproporcional" para as famílias mais vulneráveis

A recuperação pós-pandemia e a guerra na Ucrânia, entre outros fatores, motivaram a espiral inflacionária que se tem registado nos países ocidentais, incluindo Portugal. Na semana em que o Instituto Nacional de Estatística (INE) divulgou os dados consolidados da taxa de inflação em outubro, olhamos para a evolução registada ao longo dos últimos meses, os impactos macroeconómicos e os efeitos nefastos na carteira dos portugueses com a ajuda de economistas e especialistas na área.

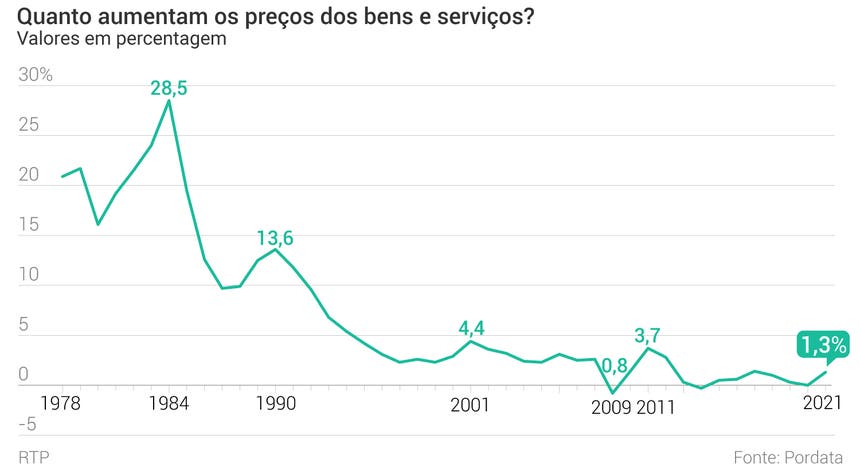

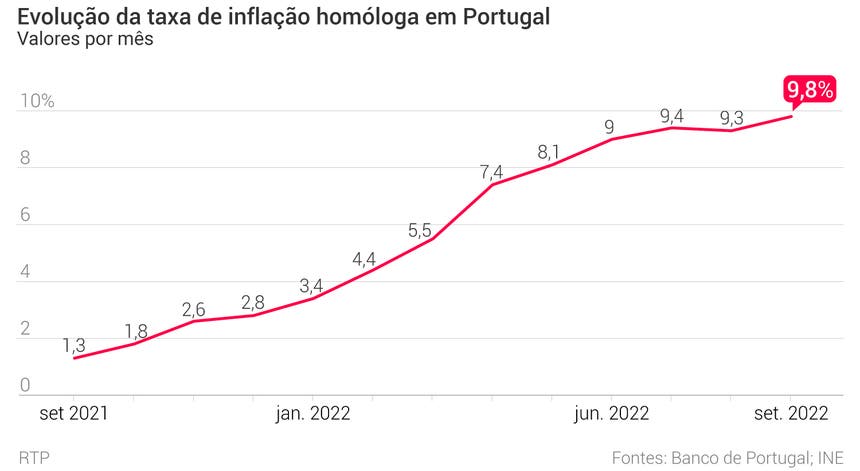

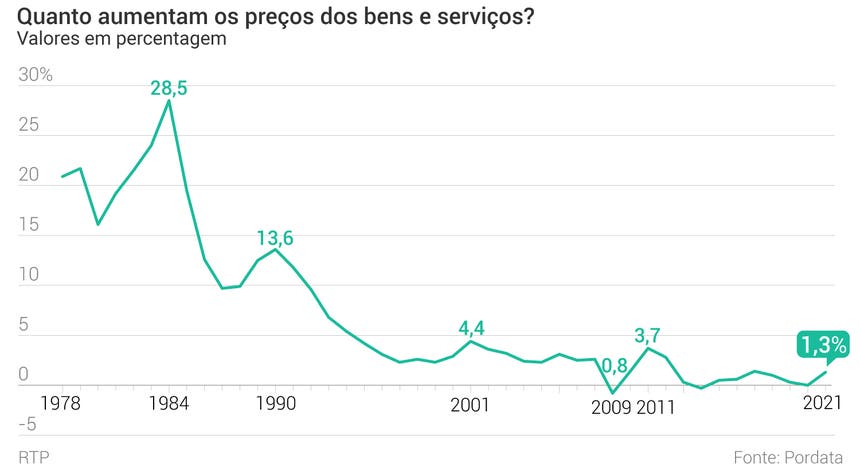

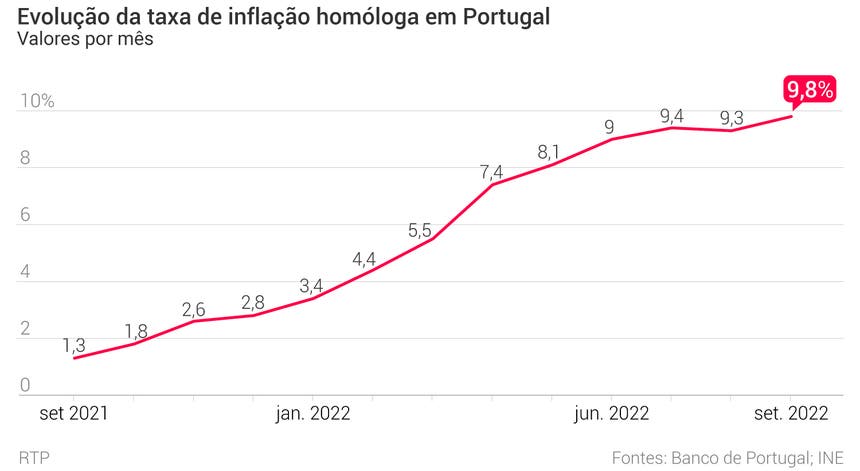

No último ano, a taxa de inflação, ou taxa de variação do Índice de Preços no Consumidor, tem crescido todos os meses sem exceção. O movimento ascendente tem sido ainda mais vincado desde os primeiros meses de 2022, sobretudo devido ao impacto da guerra na Ucrânia.

Na última sexta-feira, o INE divulgou os dados consolidados da inflação no mês de outubro, com novos máximos em relação aos últimos 30 anos registados a nível nacional. Debruçamo-nos sobre este fenómeno, que até pode ser um sintoma de uma economia saudável quando não chega a valores tão significativos, mas pode por outro lado ter efeitos destrutivos para as empresas e famílias. Tal como na pandemia, esses efeitos são mais destrutivos para os mais vulneráveis, neste caso para os agregados que aplicam uma maior percentagem do seu rendimento para despesas essenciais.

Explicada de uma forma simplificada, a inflação consiste no crescimento generalizado do nível de preços à medida que o tempo passa. “A inflação vem essencialmente da combinação da procura agregada e oferta agregada. A procura agregada tem a ver com o que as empresas e as famílias querem comprar, e a oferta é o que a economia, através das empresas, consegue produzir”, explica Miguel Faria Castro, economista do departamento de Estudos da Reserva Federal de St. Louis, nos Estados Unidos.

“Tivemos uma situação em que a oferta se contraiu por várias razões. Com a pandemia, de repente fechámos grande parte dos setores produtivos da economia, e essas economias não foram capazes de produzir de forma tão eficiente como produziam antes. Houve também os problemas nas cadeias de abastecimento, uma grande quebra a nível de comércio internacional entre países”, acrescenta o economista em declarações à RTP. As economias tornaram-se menos eficientes a produzir coisas e isso levou a uma quebra da oferta, o que gerou uma pressão positiva na inflação.

No caso da Europa, e consequentemente também em Portugal, a contração da oferta também ocorreu devido à invasão russa da Ucrânia, o que levou a grandes aumentos no custo das matérias-primas, a nível energético e também agrícola.

Mas nem sempre a inflação é um mau sintoma da economia. “A inflação é um sintoma de robustez da procura. Quando a procura está muito forte, isso é normalmente uma coisa boa: as famílias estão a gastar, as empresas estão a investir”, explica o investigador Miguel Faria e Castro. “Por princípio, é bom que haja um aumento médio de preços, permite ajustamentos de preços relativos. Os bancos centrais tentam garantir que os preços em média aumentem, mas de forma moderada”, acrescenta.

Consequências desiguais

Então, a partir de que valor é que a inflação se torna problemática? “Isso é algo difícil de responder, até porque as pessoas não enfrentam todas o mesmo nível de inflação. Há um nível de inflação médio, calculado pelo INE, o chamado Índice de Preços do Consumidor, que olha para o padrão de consumo de uma família média em Portugal, um agregado familiar médio em Portugal. Mas depois depende do padrão de despesas de cada família”, explica a investigadora Susana Peralta.

“Neste caso sabemos que a inflação está sobretudo concentrada nos bens essenciais (alimentação, habitação, preços de energia). As famílias que tenham uma parte mais substancial do seu orçamento familiar concentrada nesse tipo de bens, vão ter uma taxa de inflação superior à de outras”, acrescenta.

Susana Peralta destaca que as despesas essenciais não representam o mesmo encargo para todas as famílias: “O peso da alimentação chega a 22 por cento nas famílias mais pobres e nas famílias mais ricas não chega a 10 por cento [do total de despesas]. Sendo a alimentação uma das categorias que está mais inflacionada neste momento, é evidente que isto tem um peso desproporcional nas famílias mais pobres”.

“Há um grande aumento nos custos básicos de alimentação dos consumidores”, salienta Rita Pinho Rodrigues, diretora de Comunicação e Relações Institucionais da DECO PROTESTE. Em declarações à RTP, a DECO indicou que tem acompanhado a evolução de preços de um cabaz com 63 produtos essenciais desde o início da invasão russa da Ucrânia.

Para além do impacto na conta final nas visitas ao supermercado, a DECO assinala também os custos com gás, eletricidade e combustíveis. A retoma pós-Covid, a invasão russa ou mesmo a situação de seca meteorológica agravam a situação em Portugal. “Os consumidores estão a procurar-nos para perceber se faz sentido mudar de operador”, refere Rita Pinho Rodrigues.

Para além da comparação entre operadores, há ainda a questão de perceber o impacto do MIBEL, o mecanismo de ajuste do mercado ibérico de eletricidade. “A comparação torna-se mais difícil. É uma parcela de enorme incerteza porque é um cálculo que é feito e que não se consegue definir qual será o montante. Neste momento pode oscilar entre os dez e os quinze euros”, explica a responsável.

Em relação ao gás natural, os valores “duplicaram ou triplicaram” se compararmos com o início do ano, pelo que é necessário avaliar os perfis de consumo e ponderar um regresso ao mercado regulado. Há ainda o gás engarrafado, visto como um “parente pobre” e muitas vezes esquecido nestas ocasiões.

“Embora tenha vigorado o regime dos preços máximos nos últimos meses, o valor ainda assim subiu 10 a 20 por cento”, diz Rita Pinho Rodrigues à RTP. Apesar dos apoios disponibilizados às famílias mais desfavorecidas, os números oficiais mostram que as verbas não foram utilizadas. “Há aqui uma enorme dificuldade em chegar a estes consumidores, sendo que o gás engarrafado é uma fonte importante para o seu conforto”, acrescenta.

Para além da energia e do supermercado, as duas grandes áreas onde os consumidores estão a mostrar a sua maior preocupação, “começa agora também a intensificar-se o impacto na habitação” quer nos casos de arrendamento como no crédito à habitação. As mudanças nas taxas de juro começam agora a fazer-se sentir e os consumidores “começam a perceber que a sua prestação está a aumentar”.

“No meio de toda esta dificuldade, têm de acrescentar mais esta”, resume a responsável da DECO. Também relativamente ao arrendamento “começam a chegar pedidos de aconselhamento e de ajuda” com inquilinos que estão a ver os seus contratos terminados.

Com o travão no aumento das rendas imposto pelo Governo - contratos realizados antes de janeiro de 2022 só podem ter uma atualização de 2 por cento -, os proprietários estão a recusar a renovação dos contratos de forma a contornarem esta imposição conseguirem rendas mais altas. “O proprietário quer aumentar a renda porque os seus custos também estão a aumentar. Quando chega ao final do contrato, este não é renovado. Assim pode haver um novo contrato que já não está sujeito a este tipo de limite”.

Em resposta a este problema crescente, o ministro das Infraestruturas e Habitação, Pedro Nuno Santos, admitiu esta semana a possibilidade de estender o travão ao aumento das rendas também aos novos contratos.

“A ideia que há na Europa é que há uma contração da oferta, mais do que uma expansão da procura, e o Banco Central encontra-se numa espécie de encruzilhada em que pode, por um lado aumentar as taxas de juro, mas isso vai contrair ainda mais a procura. Vai provavelmente provocar uma recessão, mas vai ajudar a que a inflação desça. Ou o banco central pode não fazer nada, ou até baixar taxas de juro. Nesse caso pode eventualmente evitar uma recessão, mas piora a situação da inflação”, explica Miguel Faria e Castro.

Outro fator diz respeito à própria gestão de expetativas em relação à inflação, que é uma espécie de “profecia autorrealizável”. “Se as pessoas e os agentes económicos acham que vai haver muita inflação amanhã, começam a alterar o seu comportamento hoje e de certa forma geram inflação. Se eu acho que a inflação vai ser muito elevada amanhã, vou tentar negociar um aumento de salário mais elevado hoje. Vou tentar negociar uma taxa de juro nominal mais elevada ao emprestar dinheiro hoje”, exemplifica o economista.

Para Miguel Faria e Castro, essa pode ser a principal motivação do Banco Central Europeu para aumentar as taxas de juro neste momento: “Penso que esse é o principal desafio que o BCE está a enfrentar neste momento. A perspetiva de potencialmente perder o controlo sobre expetativas de inflação leva a ter de aumentar taxas de juro para assegurar às pessoas que há controlo da inflação”.

Até porque a credibilidade destas instituições é geralmente a solução para o fim de uma espiral inflacionária. “Se as pessoas acham que o BCE está disposto a aumentar juros ainda que isso envolva atirar a economia para uma recessão para atingir o alvo de 2 por cento, se calhar quando chega a altura de negociar os contratos, ao negociar o meu aumento, o meu empréstimo, vou assumir uma inflação de 2 por cento”, completa.

A grande questão neste momento, diz o economista português, é mesmo perceber até que ponto é necessário aumentar as taxas de juro para conter a inflação e qual será o pico da própria inflação, num equilíbrio que permita apenas desacelerar a atividade económica sem causar uma recessão.

“Se continuar a não haver sinais de que a inflação vai abrandar, isso vai encostar o BCE contra a parede e vai forçar o BCE a continuar a aumentar taxas de juro. E a certa altura esses aumentos poderão atirar a economia da Zona Euro para uma recessão. A partir do momento em que chegamos ao pico da inflação, isso quer dizer que podemos desacelerar o ritmo a que estamos a aumentar as taxas de juro. Aqui nos Estados Unidos já há algumas evidências, alguns sinais de que a inflação pode estar a começar a desacelerar. Na Zona Euro, penso que ainda não se chegou a esse ponto”, refere Miguel Faria e Castro.

Nos Estados Unidos, há uma desaceleração muito clara no mercado imobiliário. “Interpretamos isso como um sinal de que os aumentos das taxas de juro estão a começar a ter efeitos na economia”, acrescenta.

As possíveis respostas dos governos…

Mas se os bancos centrais têm as taxas de juro e a política monetária como principal instrumento, os Governos têm outras ferramentas. “Podem transferir dinheiro para as famílias mais desfavorecidas, aquelas que à partida enfrentam uma taxa de inflação superior”, sugere Susana Peralta.

“Temos uma inflação que advém bastante do problema da escassez energética causada pela invasão da Ucrânia pela Rússia, com escassez no mercado de petróleo e no mercado de gás. Algo que se pode fazer é procurar implementar medidas que diminuam o consumo desses bens energéticos, por exemplo ajudando as pessoas a isolarem as suas casas ou investindo nos transportes públicos. Ao diminuir a procura total pelos seus bens vai limitar a pressão no preço”, acrescenta a professora associada da SBE.

Esta intervenção governativa é ainda mais essencial quando o aumento de preços acontece com bens essenciais, como a energia ou a alimentação. Com os bens essenciais, há uma grande capacidade de transferir o aumento de preços de produção para os consumidores, explica Susana Peralta em declarações à RTP.

“Por isso é que se fala de impostos sobre lucros extraordinários, que fazem o seu sentido, mas é importante termos em conta que também lhes pode dar o poder de transferir uma parte dos seus custos fiscais”, alerta. “Esses impostos têm de ser desenhados com cuidado para não virem piorar o problema. Aumentar ainda mais o preço pode passar isto ainda mais para os consumidores, sendo bens essenciais há uma margem limitada para fugir a esse aumento de preços”, refere.

No caso europeu, e de Portugal em concreto, o aumento dos custos de energia “leva as empresas a terem mais dificuldade em produzir ao nível que produziam antes”. A menor produção leva a uma recessão, que é quando “um país passa a produzir menos do que produzia antes”.

“É muito difícil dizer neste momento se é a inflação que está a causar a recessão ou se aquilo que está a causar a recessão é a mesma coisa que está a causar a inflação, que é este fenómeno de escassez num bem essencial à produção de tudo, que é a energia”, explica Susana Peralta.

…E a resposta possível dos consumidores

Rita Pinho Rodrigues, da DECO, resume o sentimento geral: “Vão ser tempos desafiantes. Ninguém tem uma bola de cristal. A OCDE tem as suas estimativas, o INE também tem os seus dados. Mas percebemos que esta evolução não é favorável, percebemos que os portugueses estão a perder poder de compra. Temos de dizê-lo com toda a frontalidade: os próximos tempos vão ser tempos difíceis e complicados”, sublinha.

Independentemente dos apoios por parte do Estado e de outros intervenientes, nomeadamente do setor social, a DECO recomenda a um planeamento cuidado por parte dos consumidores e um “repensar das despesas” de forma preventiva, antes de se chegar a uma situação de sobre-endividamento ou incumprimento.

“Os produtos que compram, os contratos que têm… que seja um momento de reflexão e tenham alguma reorganização do seu orçamento familiar. Sabemos que este é um discurso que, para quem já está com corda na garganta, é um discurso mais difícil de implementar”, assume.

“A alimentação, o combustível, as prestações dos seus créditos, dos seus seguros… Quando começa a analisar e a perceber onde pode otimizar… começa a organizar-se de outra forma. Começa a ir aos supermercados de forma mais organizada e sente um impacto imediato na sua capacidade de resposta”, acrescenta a responsável.

Na última sexta-feira, o INE divulgou os dados consolidados da inflação no mês de outubro, com novos máximos em relação aos últimos 30 anos registados a nível nacional. Debruçamo-nos sobre este fenómeno, que até pode ser um sintoma de uma economia saudável quando não chega a valores tão significativos, mas pode por outro lado ter efeitos destrutivos para as empresas e famílias. Tal como na pandemia, esses efeitos são mais destrutivos para os mais vulneráveis, neste caso para os agregados que aplicam uma maior percentagem do seu rendimento para despesas essenciais.

Explicada de uma forma simplificada, a inflação consiste no crescimento generalizado do nível de preços à medida que o tempo passa. “A inflação vem essencialmente da combinação da procura agregada e oferta agregada. A procura agregada tem a ver com o que as empresas e as famílias querem comprar, e a oferta é o que a economia, através das empresas, consegue produzir”, explica Miguel Faria Castro, economista do departamento de Estudos da Reserva Federal de St. Louis, nos Estados Unidos.

“Tivemos uma situação em que a oferta se contraiu por várias razões. Com a pandemia, de repente fechámos grande parte dos setores produtivos da economia, e essas economias não foram capazes de produzir de forma tão eficiente como produziam antes. Houve também os problemas nas cadeias de abastecimento, uma grande quebra a nível de comércio internacional entre países”, acrescenta o economista em declarações à RTP. As economias tornaram-se menos eficientes a produzir coisas e isso levou a uma quebra da oferta, o que gerou uma pressão positiva na inflação.

No caso da Europa, e consequentemente também em Portugal, a contração da oferta também ocorreu devido à invasão russa da Ucrânia, o que levou a grandes aumentos no custo das matérias-primas, a nível energético e também agrícola.

"A energia, sendo um bem que é utilizado na produção de quase tudo, acaba por se propagar ao longo das cadeias de produção e aumentar os custos de produção, e por essa via, os preços”, refere a economista e investigadora Susana Peralta.

Consequências desiguais

Então, a partir de que valor é que a inflação se torna problemática? “Isso é algo difícil de responder, até porque as pessoas não enfrentam todas o mesmo nível de inflação. Há um nível de inflação médio, calculado pelo INE, o chamado Índice de Preços do Consumidor, que olha para o padrão de consumo de uma família média em Portugal, um agregado familiar médio em Portugal. Mas depois depende do padrão de despesas de cada família”, explica a investigadora Susana Peralta.

“Neste caso sabemos que a inflação está sobretudo concentrada nos bens essenciais (alimentação, habitação, preços de energia). As famílias que tenham uma parte mais substancial do seu orçamento familiar concentrada nesse tipo de bens, vão ter uma taxa de inflação superior à de outras”, acrescenta.

Susana Peralta destaca que as despesas essenciais não representam o mesmo encargo para todas as famílias: “O peso da alimentação chega a 22 por cento nas famílias mais pobres e nas famílias mais ricas não chega a 10 por cento [do total de despesas]. Sendo a alimentação uma das categorias que está mais inflacionada neste momento, é evidente que isto tem um peso desproporcional nas famílias mais pobres”.

“Há um grande aumento nos custos básicos de alimentação dos consumidores”, salienta Rita Pinho Rodrigues, diretora de Comunicação e Relações Institucionais da DECO PROTESTE. Em declarações à RTP, a DECO indicou que tem acompanhado a evolução de preços de um cabaz com 63 produtos essenciais desde o início da invasão russa da Ucrânia.

“O cabaz em fevereiro não chegava a 185 euros. Neste momento o mesmo cabaz custa 210 euros”, salienta. Destaque para o pescado, o frango, o açúcar branco ou a laranja como alguns dos produtos que mais aumentaram nos últimos meses, acima dos 40 por cento.

Para além da comparação entre operadores, há ainda a questão de perceber o impacto do MIBEL, o mecanismo de ajuste do mercado ibérico de eletricidade. “A comparação torna-se mais difícil. É uma parcela de enorme incerteza porque é um cálculo que é feito e que não se consegue definir qual será o montante. Neste momento pode oscilar entre os dez e os quinze euros”, explica a responsável.

Em relação ao gás natural, os valores “duplicaram ou triplicaram” se compararmos com o início do ano, pelo que é necessário avaliar os perfis de consumo e ponderar um regresso ao mercado regulado. Há ainda o gás engarrafado, visto como um “parente pobre” e muitas vezes esquecido nestas ocasiões.

“Embora tenha vigorado o regime dos preços máximos nos últimos meses, o valor ainda assim subiu 10 a 20 por cento”, diz Rita Pinho Rodrigues à RTP. Apesar dos apoios disponibilizados às famílias mais desfavorecidas, os números oficiais mostram que as verbas não foram utilizadas. “Há aqui uma enorme dificuldade em chegar a estes consumidores, sendo que o gás engarrafado é uma fonte importante para o seu conforto”, acrescenta.

Para além da energia e do supermercado, as duas grandes áreas onde os consumidores estão a mostrar a sua maior preocupação, “começa agora também a intensificar-se o impacto na habitação” quer nos casos de arrendamento como no crédito à habitação. As mudanças nas taxas de juro começam agora a fazer-se sentir e os consumidores “começam a perceber que a sua prestação está a aumentar”.

“No meio de toda esta dificuldade, têm de acrescentar mais esta”, resume a responsável da DECO. Também relativamente ao arrendamento “começam a chegar pedidos de aconselhamento e de ajuda” com inquilinos que estão a ver os seus contratos terminados.

Com o travão no aumento das rendas imposto pelo Governo - contratos realizados antes de janeiro de 2022 só podem ter uma atualização de 2 por cento -, os proprietários estão a recusar a renovação dos contratos de forma a contornarem esta imposição conseguirem rendas mais altas. “O proprietário quer aumentar a renda porque os seus custos também estão a aumentar. Quando chega ao final do contrato, este não é renovado. Assim pode haver um novo contrato que já não está sujeito a este tipo de limite”.

Em resposta a este problema crescente, o ministro das Infraestruturas e Habitação, Pedro Nuno Santos, admitiu esta semana a possibilidade de estender o travão ao aumento das rendas também aos novos contratos.

“Uma pequena economia aberta”

Se em Portugal a taxa de inflação chega aos 10 por cento, atinge valores muito superiores nos Países Bálticos, por exemplo. De acordo com os dados do Eurostat em relação ao segundo trimestre de 2022, a Estónia registou uma taxa de inflação de 20,4%, a Lituânia de 18,5 por cento e a Letónia 16,4 por cento.

Portugal “tem algumas vantagens neste contexto”, por ser um país menos dependente das importações de combustíveis fósseis na Rússia está “mais resiliente à inflação”, refere Miguel Faria e Castro.

No entanto, “a principal questão é que Portugal é uma pequena economia aberta e está muito dependente das condições exteriores”. Se outros mercados começam a vacilar “isso vai ter grandes efeitos na economia portuguesa”. Desde logo também por fazer parte da Zona Euro e estar sujeito às regras orçamentais do BCE.

Uma das principais funções dos bancos centrais é, de resto, gerir o círculo económico de forma a garantir que a inflação se mantém a um nível estável. “O Banco Central Europeu tem uma taxa de inflação no seu mandato, o seu objetivo de inflação, que é 2 por cento”, diz a economista Susana Peralta. Ninguém sabe a partir de que número a taxa de inflação se torna problemática, mas a partir de 2 por cento, segundo os tratados, o Banco Central Europeu e a Reserva Federal dos EUA já têm a obrigação de intervir.

As taxas Euribor, utilizadas nos créditos à habitação, estão diretamente ligadas às subidas ou descidas das taxas de juro diretoras do BCE.

“A partir dos 2 por cento passa a considerar-se que o BCE não está a cumprir o seu contrato e portanto o BCE terá de fazer aquilo que for necessário para garantir que a inflação regressa a esses 2 por cento”, sublinha o economista Miguel Faria e Castro.

“A inflação poderá estar elevada porque a procura cresceu mais rapidamente do que a oferta. Nesse caso, a medida apropriada é a subida das taxas de juro. Quando as empresas vão produzir, há um aumento de preços e isso leva a uma diminuição da procura agregada. Isso implica uma desaceleração da economia. Como a procura deixa de crescer tão depressa, a inflação baixa”, acrescenta.

BCE "numa encruzilhada"

Se em Portugal a taxa de inflação chega aos 10 por cento, atinge valores muito superiores nos Países Bálticos, por exemplo. De acordo com os dados do Eurostat em relação ao segundo trimestre de 2022, a Estónia registou uma taxa de inflação de 20,4%, a Lituânia de 18,5 por cento e a Letónia 16,4 por cento.

Portugal “tem algumas vantagens neste contexto”, por ser um país menos dependente das importações de combustíveis fósseis na Rússia está “mais resiliente à inflação”, refere Miguel Faria e Castro.

No entanto, “a principal questão é que Portugal é uma pequena economia aberta e está muito dependente das condições exteriores”. Se outros mercados começam a vacilar “isso vai ter grandes efeitos na economia portuguesa”. Desde logo também por fazer parte da Zona Euro e estar sujeito às regras orçamentais do BCE.

Uma das principais funções dos bancos centrais é, de resto, gerir o círculo económico de forma a garantir que a inflação se mantém a um nível estável. “O Banco Central Europeu tem uma taxa de inflação no seu mandato, o seu objetivo de inflação, que é 2 por cento”, diz a economista Susana Peralta. Ninguém sabe a partir de que número a taxa de inflação se torna problemática, mas a partir de 2 por cento, segundo os tratados, o Banco Central Europeu e a Reserva Federal dos EUA já têm a obrigação de intervir.

As taxas Euribor, utilizadas nos créditos à habitação, estão diretamente ligadas às subidas ou descidas das taxas de juro diretoras do BCE.

“A partir dos 2 por cento passa a considerar-se que o BCE não está a cumprir o seu contrato e portanto o BCE terá de fazer aquilo que for necessário para garantir que a inflação regressa a esses 2 por cento”, sublinha o economista Miguel Faria e Castro.

“A inflação poderá estar elevada porque a procura cresceu mais rapidamente do que a oferta. Nesse caso, a medida apropriada é a subida das taxas de juro. Quando as empresas vão produzir, há um aumento de preços e isso leva a uma diminuição da procura agregada. Isso implica uma desaceleração da economia. Como a procura deixa de crescer tão depressa, a inflação baixa”, acrescenta.

BCE "numa encruzilhada"

Na comparação entre a Europa e Estados Unidos, os europeus vivem “uma situação mais complicada”, já que a inflação está mais relacionada com contrações da oferta do que com um aumento da procura.

“A ideia que há na Europa é que há uma contração da oferta, mais do que uma expansão da procura, e o Banco Central encontra-se numa espécie de encruzilhada em que pode, por um lado aumentar as taxas de juro, mas isso vai contrair ainda mais a procura. Vai provavelmente provocar uma recessão, mas vai ajudar a que a inflação desça. Ou o banco central pode não fazer nada, ou até baixar taxas de juro. Nesse caso pode eventualmente evitar uma recessão, mas piora a situação da inflação”, explica Miguel Faria e Castro.

Outro fator diz respeito à própria gestão de expetativas em relação à inflação, que é uma espécie de “profecia autorrealizável”. “Se as pessoas e os agentes económicos acham que vai haver muita inflação amanhã, começam a alterar o seu comportamento hoje e de certa forma geram inflação. Se eu acho que a inflação vai ser muito elevada amanhã, vou tentar negociar um aumento de salário mais elevado hoje. Vou tentar negociar uma taxa de juro nominal mais elevada ao emprestar dinheiro hoje”, exemplifica o economista.

Para Miguel Faria e Castro, essa pode ser a principal motivação do Banco Central Europeu para aumentar as taxas de juro neste momento: “Penso que esse é o principal desafio que o BCE está a enfrentar neste momento. A perspetiva de potencialmente perder o controlo sobre expetativas de inflação leva a ter de aumentar taxas de juro para assegurar às pessoas que há controlo da inflação”.

Até porque a credibilidade destas instituições é geralmente a solução para o fim de uma espiral inflacionária. “Se as pessoas acham que o BCE está disposto a aumentar juros ainda que isso envolva atirar a economia para uma recessão para atingir o alvo de 2 por cento, se calhar quando chega a altura de negociar os contratos, ao negociar o meu aumento, o meu empréstimo, vou assumir uma inflação de 2 por cento”, completa.

A grande questão neste momento, diz o economista português, é mesmo perceber até que ponto é necessário aumentar as taxas de juro para conter a inflação e qual será o pico da própria inflação, num equilíbrio que permita apenas desacelerar a atividade económica sem causar uma recessão.

“Se continuar a não haver sinais de que a inflação vai abrandar, isso vai encostar o BCE contra a parede e vai forçar o BCE a continuar a aumentar taxas de juro. E a certa altura esses aumentos poderão atirar a economia da Zona Euro para uma recessão. A partir do momento em que chegamos ao pico da inflação, isso quer dizer que podemos desacelerar o ritmo a que estamos a aumentar as taxas de juro. Aqui nos Estados Unidos já há algumas evidências, alguns sinais de que a inflação pode estar a começar a desacelerar. Na Zona Euro, penso que ainda não se chegou a esse ponto”, refere Miguel Faria e Castro.

Nos Estados Unidos, há uma desaceleração muito clara no mercado imobiliário. “Interpretamos isso como um sinal de que os aumentos das taxas de juro estão a começar a ter efeitos na economia”, acrescenta.

As possíveis respostas dos governos…

Mas se os bancos centrais têm as taxas de juro e a política monetária como principal instrumento, os Governos têm outras ferramentas. “Podem transferir dinheiro para as famílias mais desfavorecidas, aquelas que à partida enfrentam uma taxa de inflação superior”, sugere Susana Peralta.

“Temos uma inflação que advém bastante do problema da escassez energética causada pela invasão da Ucrânia pela Rússia, com escassez no mercado de petróleo e no mercado de gás. Algo que se pode fazer é procurar implementar medidas que diminuam o consumo desses bens energéticos, por exemplo ajudando as pessoas a isolarem as suas casas ou investindo nos transportes públicos. Ao diminuir a procura total pelos seus bens vai limitar a pressão no preço”, acrescenta a professora associada da SBE.

Esta intervenção governativa é ainda mais essencial quando o aumento de preços acontece com bens essenciais, como a energia ou a alimentação. Com os bens essenciais, há uma grande capacidade de transferir o aumento de preços de produção para os consumidores, explica Susana Peralta em declarações à RTP.

“Por isso é que se fala de impostos sobre lucros extraordinários, que fazem o seu sentido, mas é importante termos em conta que também lhes pode dar o poder de transferir uma parte dos seus custos fiscais”, alerta. “Esses impostos têm de ser desenhados com cuidado para não virem piorar o problema. Aumentar ainda mais o preço pode passar isto ainda mais para os consumidores, sendo bens essenciais há uma margem limitada para fugir a esse aumento de preços”, refere.

No caso europeu, e de Portugal em concreto, o aumento dos custos de energia “leva as empresas a terem mais dificuldade em produzir ao nível que produziam antes”. A menor produção leva a uma recessão, que é quando “um país passa a produzir menos do que produzia antes”.

“É muito difícil dizer neste momento se é a inflação que está a causar a recessão ou se aquilo que está a causar a recessão é a mesma coisa que está a causar a inflação, que é este fenómeno de escassez num bem essencial à produção de tudo, que é a energia”, explica Susana Peralta.

…E a resposta possível dos consumidores

Rita Pinho Rodrigues, da DECO, resume o sentimento geral: “Vão ser tempos desafiantes. Ninguém tem uma bola de cristal. A OCDE tem as suas estimativas, o INE também tem os seus dados. Mas percebemos que esta evolução não é favorável, percebemos que os portugueses estão a perder poder de compra. Temos de dizê-lo com toda a frontalidade: os próximos tempos vão ser tempos difíceis e complicados”, sublinha.

Independentemente dos apoios por parte do Estado e de outros intervenientes, nomeadamente do setor social, a DECO recomenda a um planeamento cuidado por parte dos consumidores e um “repensar das despesas” de forma preventiva, antes de se chegar a uma situação de sobre-endividamento ou incumprimento.

“Os produtos que compram, os contratos que têm… que seja um momento de reflexão e tenham alguma reorganização do seu orçamento familiar. Sabemos que este é um discurso que, para quem já está com corda na garganta, é um discurso mais difícil de implementar”, assume.

“A alimentação, o combustível, as prestações dos seus créditos, dos seus seguros… Quando começa a analisar e a perceber onde pode otimizar… começa a organizar-se de outra forma. Começa a ir aos supermercados de forma mais organizada e sente um impacto imediato na sua capacidade de resposta”, acrescenta a responsável.